Электронные кошельки лишили анонимности

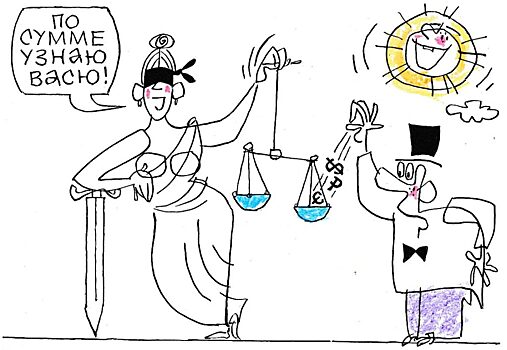

В начале августа вступили в силу поправки в ФЗ «О национальной платежной системе», запрещающие в России анонимное пополнение электронных кошельков и предоплаченных карт. Посмотрим, как на это отреагировала профильная индустрия. Художник: Юрий Аратовский И он никакой не мучитель Соответствующие «поправки в поправки» появились к законопроекту только в ходе второго чтения. Прежняя версия посвящалась исключительно требованиям к иностранным поставщикам платежных услуг (AliPay, WeChat и т.п. ). И лоббисты со стороны отечественных толстых виртуальных кошельков даже чихнуть против закона-трансформера не успели. Потом, конечно, профессиональные ассоциации предлагали Банку России отложить вступление закона в силу на постпандемические времена или запретить пополнения на сумму от 5 тыс. рублей и выше, а мелочь не трогать. Но регулятор — ни в какую. Во имя высокой идеи противодействия финансированию терроризма и отмыванию грязных денег «под раздачу» попали различные региональные транспортные карты, карты школьника или карточные корпоративные системы оплаты обедов. А главное — хорошо известные «Яндекс.Деньги», WebMoney, PayPal, VK Pay и т.д. То есть порядка 10 млн россиян, время от времени выполнявших через интернет финансовые операции с годовым эквивалентом более 1,7 трлн рублей. Так, согласно исследованию QIWI и компании IDC, через кошельки преимущественно оплачиваются мобильная связь и онлайн-доступ (74%), онлайн-покупки (64%), услуги ЖКХ (41%)… «Их используют любители киберспорта, которые хотят поддержать донатами любимых игроков, самозанятые и представители интернет-профессий; таргетологи, веб-мастеры, программисты, — добавляют в пресс-службе QIWI. — Кроме того, электронные кошельки становятся альтернативой интегрированных платежей для бизнеса: это не просто транзакции, а часть бизнес-процессов и моделей розничных продаж ритейлеров». В общем-то, статистика косвенно свидетельствует, что наличие-отсутствие идентификации не является главным для пользователей. «Преимущественная часть оборота приходится на кошельки идентифицированных пользователей, поэтому мы вряд ли увидим прямое и существенное влияние на бизнес в связи с поправками, — отмечают в QIWI. — Мы также фиксируем рост числа пользователей, которые переходят из неидентифицированного кошелька в идентифицированный». А в «Яндекс.Деньгах» сообщили, что анонимов-пользователей у них менее 5%. «Отметим, все электронные кошельки изначально открываются неидентифицированными, далее большинство пользователей проходят упрощенную или полную идентификацию», — подтвердили в WebMoney Transfer. Не прячьте ваши денежки по банкам и углам Следует обратить внимание, что терминологическая путаница вокруг электронных кошельков встречается довольно часто. Например, иногда их путают с виртуальными картами. Ведь обоими инструментами можно платить, не выходя из квартиры. Правда, кошелек позволяет не демонстрировать кому попало свои реквизиты, имя, фамилию, телефон… Но с законодательной точки зрения, наверное, самым важным различием служит то, что денежные переводы через кошельки не подвластны банковскому контролю. Хотя зачастую и интегрированы. «При желании пользователь может выпустить виртуальную карту, у которой будет один счет с электронным кошельком. Ее можно привязать к системам Apple Pay, Google Pay, Samsung Pay и использовать для оплаты покупок и снятия наличных в банкоматах с помощью смартфона. Виртуальные карты и кошельки не конкурируют, а дополняют друг друга», — подсказывают в QIWI. В общем, рассказывает руководитель департамента развития продуктов «Яндекс.Денег» Алла Савченко, кошелек выручает, если у вас нет под рукой банковской карты, а вам нужно заплатить за что-то в интернете. И платить можно сразу после открытия кошелька, получение же карты — дело не столь оперативное. А если карта уже есть, кошелек добавляет ей скорости и безопасности: достаточно один раз привязать карту к кошельку и можно платить в интернете, не вводя номер карты на разных сайтах. «Еще одно преимущество кошелька в том, что вы полностью контролируете свои расходы и никогда не потратите больше, чем заранее положили в кошелек», — искушает Алла Савченко. Скажите, как его зовут? Итак, теперь деньги в свой или чужой кошелек можно вносить только после идентификации. Но, заверяют платежные операторы, процедура — сущий пустяк. Правда, у каждого оператора свои правила. «Можно просто указать паспортные данные в личном кабинете на сайте или в приложении, — учит Алла Савченко. — Еще один быстрый способ изменить статус кошелька — через мобильный банк Сбербанка. Также можно пройти идентификацию в любом из 7000 офисов наших партнеров и собственных офисах “Яндекс.Денег” или по почте, заверив документы у нотариуса». То есть полную или частичную идентификацию закон допускает. «Для пользователей, желающих пройти полную идентификацию, недавно появилась возможность подтверждения личности по видео. Онлайн-беседа с сотрудником банка занимает несколько минут, понадобятся паспорт и смартфон или компьютер с веб-камерой», — завлекают клиентов специалисты из WebMoney Transfer. Среди других способов в системе WebMoney: встреча с уполномоченным регистратором системы, отправка заверенной нотариусом копии документов, а также идентификация в магазинах определенных компаний. Возможно, главным плюсом (кто-то, наоборот, считает это главным минусом) законодательных новаций является то, что они подхлестнули рост идентификационного охвата. «Мы постоянно расширяем количество партнеров, у которых можно пройти очную идентификацию, — докладывают в QIWI. — Сейчас услуга доступна в наших офисах и отделениях, в пунктах системы CONTACT, в салонах “Связной”, а также в салонах компании “МегаФон”». А с прошлого года клиенты QIWI-кошелька могут пройти идентификацию, подвязав к кошельку свой профиль на портале «Госуслуги». Не нужна мне малина… Тем не менее индустрия получила репутационный удар, который впредь выльется в существенное сокращение новых проектов в сфере предоплаченных финансовых инструментов. Прежде всего — в многострадальных регионах, о которых законодатели забыли подумать. Ну, сетуют в WebMoney, еще существенно сократится доступность финансовых услуг для граждан, не имеющих паспорта и банковского счета. В то же время не факт, что реальная цель, ради которой писались законодательные правки, будет достигнута. Ведь целились в серые зарплаты. Нет никакой гарантии, что закон сможет пресечь присутствие в России иностранных платежных систем EcoPayz, Piastrix, Payeer, Skrill, Neteller… Скорее, повторится история с нелицензированными форекс-брокерами, процветающими и в ус не дующими. Кстати, на самом деле сегодня запрет распространяется на все предоплаченные карты. Некоторые операторы выстроили систему, чтобы деньги на карту поступали клиенту не напрямую, а через юрлицо — что закону не противоречит. Это две транспортные карты в Москве и «Подорожник» в Санкт-Петербурге. Сама возможность такой лазейки подсказывает, что вскоре появятся и другие схемы, как закон обходить. Автор: Игорь Чубаха