«Более доходная» альтернатива вкладам оказывается менее доходной

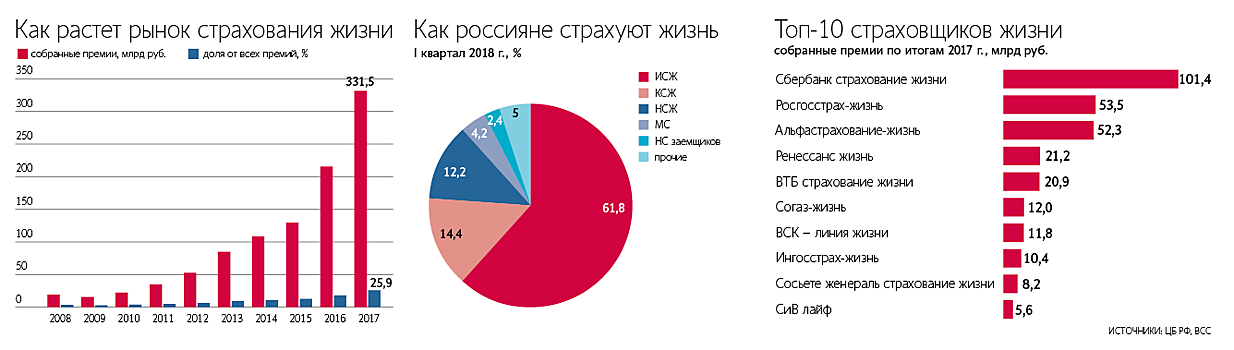

Человек предпенсионного возраста в декабре 2013 г. пришел в офис Сбербанка, чтобы продлить вклад на несколько сотен тысяч рублей, а вышел с пятилетним договором инвестиционного страхования жизни (ИСЖ) «Сбербанк страхование жизни». Родственник героя утверждает, что менеджер банка навязал ему полис под видом вклада с более высоким доходом. Доходность – дело наживное Обеспечить его должна была «Сырьевая корзина» из четырех элементов: продукты питания, топливо, промышленные и благородные металлы. Но что-то пошло не так. Срок действия договора истекает в декабре, но прогнозируемая доходность по полису в личном кабинете указана 4,53% годовых (на 2 мая). За первые два года доходность полиса составила 0%, в 2016 г. страховщик обеспечил ему доход 1,08%, а в прошлом году – 14,68%, уточняет родственник героя. Представитель «Сбербанк страхование жизни» утверждает, что, по данным на 13 мая, прогнозная доходность полиса клиента была чуть выше – 27,8% (это примерно 5% годовых). В любом случае о доходе, более высоком, чем по вкладу, речи не идет. Годовой вклад в Сбербанке, открытый в декабре 2013 г. и 4 раза пролонгированный, принес бы 42,9%, или 7,4% годовых. Это не единичный случай. Страховщики могут не оправдать ожидания граждан по доходности ИСЖ и это вызовет массовое недовольство, предупреждал в 2017 г. директор департамента страхового рынка ЦБ Игорь Жук (в марте он покинул ЦБ). А в мае этого года зампред ЦБ Владимир Чистюхин призывал владельцев ИСЖ не рассчитывать на сверхдоход. «Единственное точное утверждение – нигде мы не можем ожидать сверхдоходности Нужно соотнести риски и возможности, которые дают инструменты. А это фактически ведет к занижению доходности», – сказал Чистюхин (цитата по ТАСС). Он добавил, что регулятор продолжает изучать данные о доходности полисов ИСЖ, предоставленные страховщиками. В IV квартале прошлого года ЦБ начал выяснять, сколько страховщики выплатили по ИСЖ, и потребовал от них предоставить эти данные. Выяснилось, что фактическая доходность достигает 12,4% годовых, рассказывает представитель ЦБ, но таких полисов единицы, уточняет человек, знающий результаты исследования, а доходность значительной части полисов ИСЖ оказалась ниже депозитов. Впрочем, нулевая доходность тоже оказалась у единиц полисов ИСЖ, отмечает он. «Полученные результаты не могут расцениваться как репрезентативные, поскольку были проанализированы полисы с годом заключения 2011–2014 гг., в то время как основной рост рынка ИСЖ пришелся на 2015–2017 гг.», – говорит представитель регулятора. Данные крупных страховщиков жизни, опрошенных «Ведомостями», подтверждают непредсказуемость доходности ИСЖ. «Сбербанк страхование жизни» в январе – марте выплатила по проданным в I квартале 2013 г. полисам ИСЖ доход 0–4,26% (за пять лет). У тех, кто купил полис в I квартале 2015 г., прогнозная доходность составляет 0–51,2%, говорит представитель компании. В «Альянс жизни» по многим трехлетним полисам, проданным в 2013 г., выплаты уже прошли: доходность – 2,57–24,8% за все время действия полиса. В «Ренессанс жизни» средняя доходность пятилетних полисов ИСЖ составила 7,8% годовых, говорит ее гендиректор Олег Киселев. У клиентов «ВТБ страхование жизни» средняя доходность по трехлетним договорам, которые закончились в этом году, составила 7% годовых, рассказывает гендиректор Максим Пушкарев. Доходность пятилетних полисов клиентов «Росгосстрах жизни», по словам ее представителя, выплаты по которым ожидаются в этом и 2019 г., ожидается в районе 10–20% на взносы за весь период (до 4% годовых). Доходность ИСЖ должна быть выше, чем вкладов, считает гендиректор аналитического центра НАФИ Гузель Имаева: «Негибкость условий ИСЖ и готовность страхуемого надолго замораживать средства должны компенсироваться». По некоторым полисам вообще не было инвестиционного дохода, признает директор департамента банковского страхования СК «Альянс жизнь» Наталья Чеснокова. Клиенты «Сбербанк страхование жизни», которые получили по ИСЖ только вложенные средства, пять лет назад и ранее выбрали стратегии, привязанные к золоту и индексу РТС, объясняет руководитель управления инвестиционных продуктов Сергей Егоров: «Тогда, в 2011–2012 гг., продукты ИСЖ были основаны на фьючерсах на индекс РТС и золото, которые из-за кризиса 2012–2015 гг. потеряли 30–40% стоимости». Как наживаются банки Страховщикам сложно обеспечить высокую доходность по ИСЖ из-за высоких комиссий, которые они платят банкам за продажу полисов, объясняет заместитель директора группы рейтингов финансовых институтов АКРА Евгений Шарапов: на эту величину уменьшается размер средств, которые направляют в рисковый фонд для обеспечения дохода по полису для клиента. Банки – основной канал продаж ИСЖ: в 2017 г. там было собрано 88% премий по страхованию жизни, которое в прошлом году стало самым крупным и быстроразвивающимся сегментом страхового рынка. Сборы по страхованию жизни в 2017 г. выросли на 53,7% до 331,5 млрд руб. (данные ЦБ), из которых на ИСЖ пришлось 210 млрд, подсчитала Ассоциации страховщиков жизни (АСЖ). Сотрудники банков часто предлагают клиентам полис ИСЖ под видом вклада с более высокой доходностью. С этим сталкивались корреспонденты «Ведомостей». Страховщики увеличивают количество банков-партнеров. У «Ренессанс жизни» в прошлом году их число для продажи ИСЖ выросло с 13 до 18, говорит Киселев. У «Росгосстрах жизни» (второй страховщик жизни после Сбербанка) партнерские договоры более чем с 50 банками, появляются новые. Лидер рынка – «Сбербанк страхование жизни» продает полисы ИСЖ через премиальные каналы госбанка: «Сбербанк премьер» и «Сбербанк первый». С ростом продаж полисов ИСЖ стали поступать жалобы, «связанные с введением потребителей в заблуждение и навязыванием им одних финансовых услуг вместо других, поскольку основным каналом продаж ИСЖ для страховщиков является банковский», говорит представитель ЦБ. Из жалоб следует, что в ряде случаев потребители заключали договор ИСЖ, заблуждаясь относительно основных характеристик продукта, либо воспринимали его как вклад, рассказывает он. Впрочем, в 2017 г. поступило не очень много жалоб, подчеркнул представитель регулятора. «Преимущества для банков в работе с ИСЖ – это в первую очередь стабильный комиссионный доход, без дополнительных ковенантов», – объясняет интерес банков начальник отдела развития агентских и инвестиционных продуктов Бинбанка Виталий Кондратович. В 2017 г. продажи полисов ИСЖ принесли банкам 50,5 млрд руб. комиссионного вознаграждения, следует из данных ЦБ. В среднем банк забирает 9–12% от взноса клиента, знает гендиректор «ВСК – линия жизни» Олег Воляник. «До тех пор пока продажи ИСЖ будут выгодны банкам, они будут активно продолжаться», – резюмирует управляющий директор по страховым рейтингам «Эксперт РА» Алексей Янин. Как наживаются страховщики Страховые компании благодаря ИСЖ получают в свое распоряжение на длительный срок (3–5 лет) очень крупные средства страховых резервов, которые инвестируют в различные активы, приносящие доход, говорит Янин. «Часть этого дохода страховая компания забирает себе», – говорит он. Все крупные страховщики жизни ежегодно получают прибыль в отличие от универсальных, у которых убытки или падение чистой прибыли. Резервы по страхованию жизни на конец III квартала 2017 г. выросли на 63,6% до 514,8 млрд руб., тогда как резервы по иному страхованию прибавили всего 7,5%, следует из данных ЦБ. К тому же покупатели ИСЖ – крупные клиенты. Средняя премия по страхованию жизни за год выросла на 9,5% до 524 400 руб. Это существенно выше среднего размера вклада –167 600 руб. в I квартале (данные Агентства по страхованию вкладов). Следить за наживкой Сейчас закон не обязывает продавцов ИСЖ разъяснять клиентам особенности полисов и предупреждать их о рисках: раскрываются только потенциальные преимущества, говорит Янин. Сотрудники банков могут скрывать, что ИСЖ в отличие от депозитов не страхуются государством – в случае банкротства страховщика инвестор может потерять свои средства. Кроме того, доход по ИСЖ не гарантирован, а при досрочном прекращении договора можно лишиться не только начисленного дохода, но и части вложенных средств. Если бы сотрудники банков при продаже ИСЖ акцентировали внимание клиентов на рисках, продажи шли бы куда менее активно, уверен Янин. Страховщики уверяют, что отслеживают добросовестность и качество продаж полисов ИСЖ. Представитель «Сбербанк страхование жизни» говорит, что с 2016 г. в компании действует welcome call: купившему полис ИСЖ звонят представители страховщика и в рамках звонка задают вопросы на понимание продукта. «Если продукт понят неверно и клиент не согласен с параметрами, у него есть период охлаждения, в течение которого можно вернуть взнос без потерь», – говорит он, подчеркивая, что в период охлаждения расторгается не более 2–3% договоров. Банкиры уверяют, что совместно со страховщиками обучают сотрудников качеству продаж и разъясняют особенности продукта, чтобы не вводить клиента в заблуждение. «Представители страховых компаний регулярно посещают офисы и проверяют соблюдение стандартов продаж», – говорит директор департамента развития розничного бизнеса Связь-банка Наталья Карасева. Интерес к ИСЖ разделяют не все. Совкомбанк после короткого эксперимента исключил его из своей линейки, так как «он носит непрозрачный, запутанный характер для клиентов», рассказывает первый зампред правления Сергей Хотимский. «Продажу такого продукта неквалифицированным инвесторам мы считаем недопустимой по морально-этическим соображениям», – говорит он, считая необходимым «полный запрет на продажу этого вида страхования хотя бы пенсионерам, но желательно всем, кроме квалифицированных инвесторов». Второй раз не наживутся По требованию ЦБ Всероссийский союз страховщиков (ВСС) готовит стандарт продаж продуктов ИСЖ. Если регулятор его одобрит, то, например, продавец полиса ИСЖ обязан будет сообщать клиенту, что договор ИСЖ не является депозитом и вложенные средства не страхуются государством, рассказывает суть планируемых нововведений вице-президент ВСС Максим Данилов. Но регулирование добросовестности продаж не сильно изменит ситуацию, уверен Янин: «Всегда можно выполнять требования предельно формально – вряд ли банковские сотрудники будут убеждать клиентов не покупать ИСЖ, если им выгодно его продать». Банки, будучи основными продавцами полисов ИСЖ, нести ответственность за неоправдавшиеся ожидания доходности не готовы. Банк не является «создателем» этого продукта и выступает агентом, говорит управляющий директор по розничным продуктам «Абсолют банка» Антон Павлов. Гендиректор «Сбербанк страхование жизни» Алексей Руденко утверждает, что жалоб от клиентов на доходность не было и не прогнозируется. ЦБ этот оптимизм не разделяет. Чистюхин объясняет отсутствие жалоб тем, что «не по всем договорам закончился срок и пока клиенты не могут оценить доход, который они получают по ИСЖ». Недовольство людей доходностью ИСЖ выльется скорее не в массовые жалобы, а в нежелание перезаключать договор на новый срок и они выберут другие инструменты для инвестирования, считает Янин. Так и происходит. Руденко в феврале сообщил, что после первых выплат «Сбербанк страхование жизни» по пятилетним полисам ИСЖ в 2017 г. пролонгировать договор пожелало примерно 25% клиентов, получивших деньги. Похожая ситуация и у других. АКРА сочло такой уровень пролонгации низким. По оценке агентства, в случае с вкладами более 50% депозитов осознанно размещается на новый срок.-